26 luglio 2021

Gli indici tematici sono benchmark efficienti?

Mark Fitzgerald, Head of Product Specialism, Product Management di Vanguard, propone un’analisi di Etf tematici a confronto, ed evidenzia alcune delle insidie dei benchmark tematici quando si cerca di cavalcare trend in forte crescita e sviluppo

Tra le diverse scelte che gli investitori passivi devono effettuare, una delle più importanti è quella relativa alla scelta del benchmark da seguire. A questo proposito, nella costruzione dell’asset allocation si ha l'imbarazzo della scelta. La ricerca evidenzia che alla fine di ottobre 2020 sul mercato erano disponibili più di tre milioni di indici (fonte: Index Industry Association, al 28 ottobre 2020. Il 4° Annual IIA Benchmark Survey ha mostrato che il numero complessivo di indici è salito di circa il tre per cento a 3,05 milioni).

Alcuni potrebbero considerare questa grande varietà un vantaggio per gli investitori, offrendo loro la possibilità di scegliere un indice che consente di soddisfare ogni obiettivo d’investimento, preferenza o qualsiasi desiderio abbiano. La domanda, però, è un’altra: può questa molteplicità di opzioni di benchmark creare una certa confusione, distraendo gli investitori dai fondamenti che rendono efficiente un indice?

La sfida della scelta del timing corretto

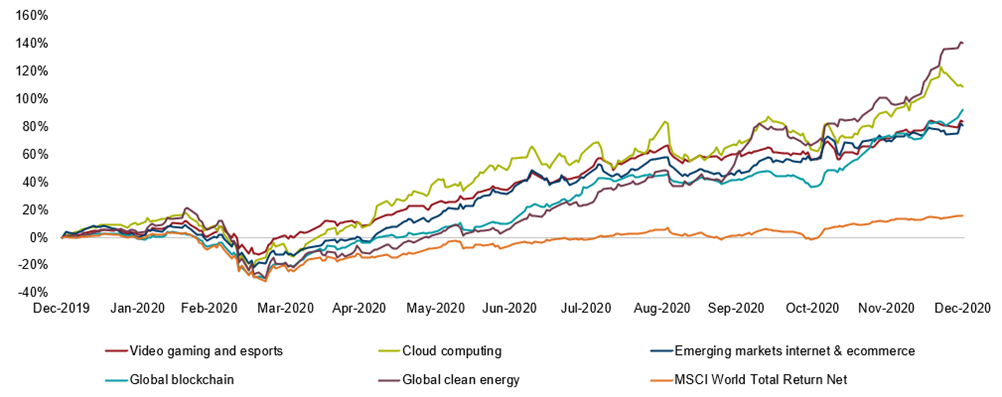

Il 2020 sarà ricordato come l'anno della pandemia. Per alcuni investitori, è stato anche un anno caratterizzato dalla robusta sovraperformance di alcuni temi d’investimento. La performance dei cinque Etf tematici migliori (vedi grafico 1) era attribuibile a quei settori che si sono comportati meglio durante la pandemia, come il video gaming, il cloud computing e l'energia pulita, che hanno tutti sovraperformato il mercato con un certo margine.

1. I top performer Etf tematici nel 2020

Fonte: Bloomberg. Performance cumulativa in Usd dal 31 dicembre 2019 al 31 dicembre 2021. Performance degli Etf basata sul valore patrimoniale netto giornaliero che tiene conto di tutti i costi interni dell'Etf.

Gli indici tematici rappresentano la modalità migliore per essere meglio esposti su questi trend al fine di trarne gli effettivi vantaggi?

Tentare di mirare con precisione alle aree dell'economia che sovraperformeranno in un dato periodo potrebbe sembrare una soluzione allettante. L'evidenza suggerisce, però, che la sfida chiave per ottenere risultati soddisfacenti con gli investimenti tematici è quella del giusto timing. Anche se alcuni temi potrebbero andare bene nell’arco di un anno, quali potrebbero essere le opportunità offerte agli investitori per il futuro?

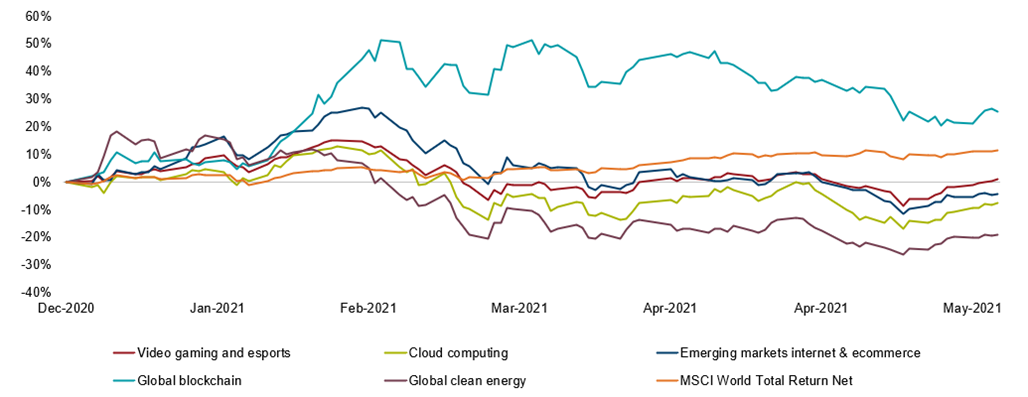

Andiamo avanti di quasi sei mesi e con una sola eccezione, tutti i migliori Etf tematici del 2020 hanno performato in misura inferiore rispetto al mercato nel primo semestre 2021, come illustra il grafico 2.

2. Gli stessi Etf tematici “top performer 2020” da gennaio a maggio 2021

Fonte: Bloomberg. Performance cumulativa in Usd dal 31 dicembre 2020 al 28 maggio 2021. Performance degli Etf basata sul valore patrimoniale netto giornaliero che tiene conto di tutti i costi interni dell'Etf.

Per avere successo con l'investimento tematico, gli investitori non solo devono indovinare il giusto timing, ma anche analizzare le diverse metodologie di costruzione degli indici disponibili. Esiste un modo più efficace per accedere ai temi più performanti su periodi più lunghi.

"Non cercare l'ago nel pagliaio, compra il pagliaio". Questo potrebbe sembrare banale per alcuni investitori. In realtà, gli indici ampiamente diversificati offrono agli investitori la possibilità di essere esposti a settori diversi il cui peso varia proporzionalmente in base alla rispettiva crescita (o contrazione) nell'ambito dell’universo investibile, senza richiedere loro di cronometrare accuratamente i trend o di familiarizzare con le numerose e specifiche metodologie di costruzione degli indici tematici.

Gli indici concentrati possono risultare troppo popolari rispetto alla loro efficienza

Alcuni indici tematici sono stati ribilanciati dopo che la buona performance ha innescato grandi afflussi, che hanno sopraffatto la liquidità del piccolo insieme di titoli sottostanti, alcuni dei quali inizialmente contavano solo alcune decine di azioni. I ribilanciamenti in risposta ai problemi di concentrazione espongono gli investitori a una serie di rischi, non ultimo quello di ritrovarsi spesso con un portafoglio profondamente diverso da quello nel quale avevano investito prima della ricostituzione dell'indice.

Cosa rende un indice efficiente?

Qualunque sia il benchmark che un investitore vuole replicare, l'investimento indicizzato può aiuta-re gli investitori a soddisfare i loro obiettivi fornendo una serie di benefici. Questi includono, tra gli altri, un'ampia diversificazione, bassi costi e relativa prevedibilità dei rendimenti e della volatilità. Ci sono alcune caratteristiche che tutti gli indici efficienti hanno in comune, indipendentemente dall'esposizione che un investitore vuole avere. In primo luogo, quello dell’ampia diversificazione, ma anche della liquidità e della trasparenza.

Le best practice degli indici

Ci sono diverse best practice che possono aiutare un indice a riflettere più accuratamente il mercato che cerca di replicare. Ad esempio, la correzione per il flottante, in modo che l'indice rappresenti il set di opportunità d’investimento disponibili sul mercato e l'adozione di un approccio flessibile alla capitalizzazione di mercato, al fine di prendere in considerazione le dimensioni relative delle aziende. Sono entrambi fondamentali, a nostro avviso, per produrre un benchmark ottimale.

I prodotti che seguono gli indici costruiti in questo modo danno agli investitori le migliori possibilità di raggiungere i loro obiettivi. Pertanto, nell’esaminare i milioni di indici a disposizione degli investitori sarebbe opportuno, la prossima volta, considerare come essi si comportano rispetto a questi criteri.

(Articolo a cura di Mark Fitzgerald, Head of Product Specialism, Product Management di Vanguard)